Пример

Сотрудник получил доход в натуральной форме (подарок) 28.12.2023. Стоимость подарка 10 000 руб. 10.01.2024 ему выплачена зарплата за вторую половину декабря 2023 года.

Датой фактического получения дохода в виде подарка в натуральной форме является день его передачи (пп. 2 п. 1 ст. 223 НК РФ). При получении сотрудником подарка в натуральной форме удержание исчисленного НДФЛ с суммы, превышающей 4 000 руб., производится работодателем за счет любых доходов, выплачиваемых работодателем сотруднику в денежной форме. Удержанный налог перечисляется в сроки, установленные п. 6 ст. 226 НК РФ.

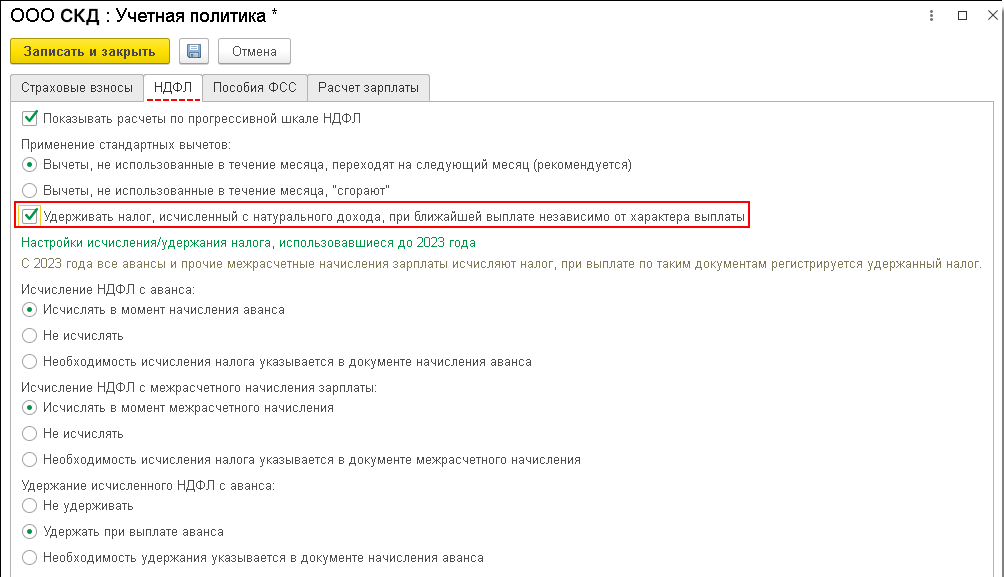

Для того чтобы исчисленный НДФЛ с натурального дохода удерживался при ближайшей выплате любого денежного дохода, установите в настройке учетной политики организации (раздел Настройка – Организации – закладка Учетная политика и другие настройки – Учетная политика – закладка НДФЛ) флажок Удерживать налог, исчисленный с натурального дохода, с ближайшей выплаты независимо от характера выплаты (рис. 1).

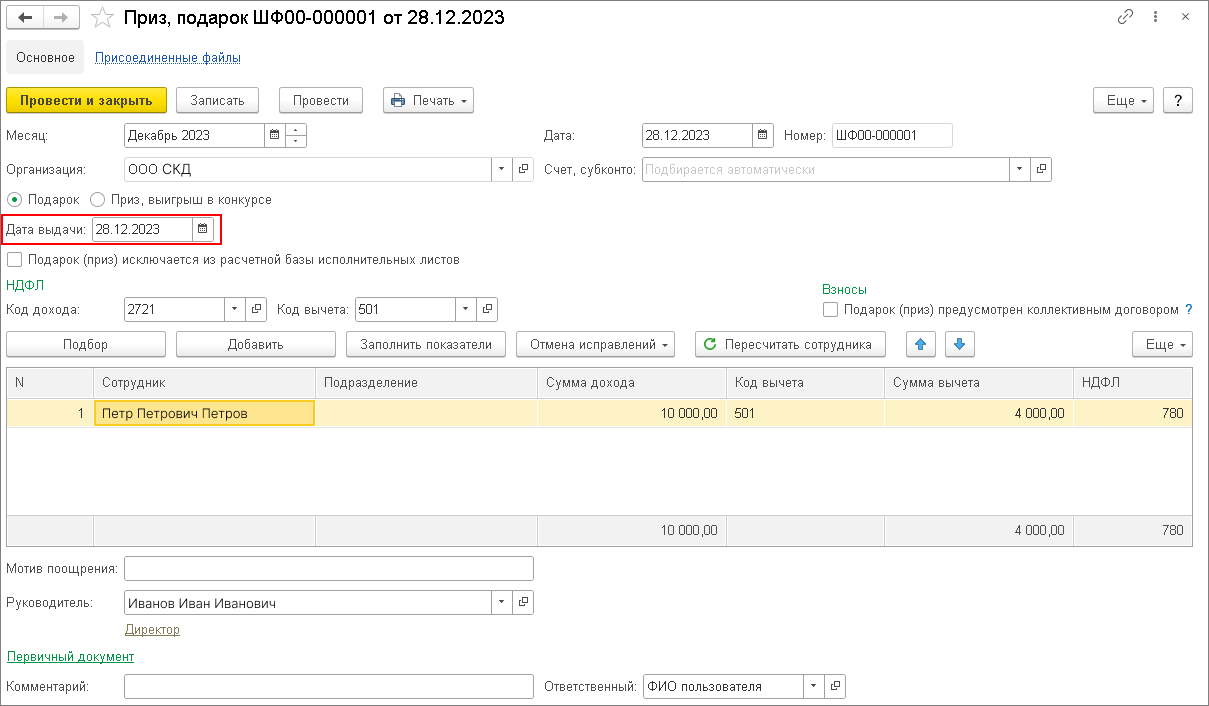

Факт получения сотрудником подарка в натуральной форме зарегистрирован в программе документом Приз, подарок (раздел Зарплата – Призы, подарки) (рис. 2). Стоимость подарка превысила 4 000 руб., поэтому с превышения (6 000 руб.) исчислен НДФЛ. Подробнее о регистрации подарков в натуральной форме см. здесь.

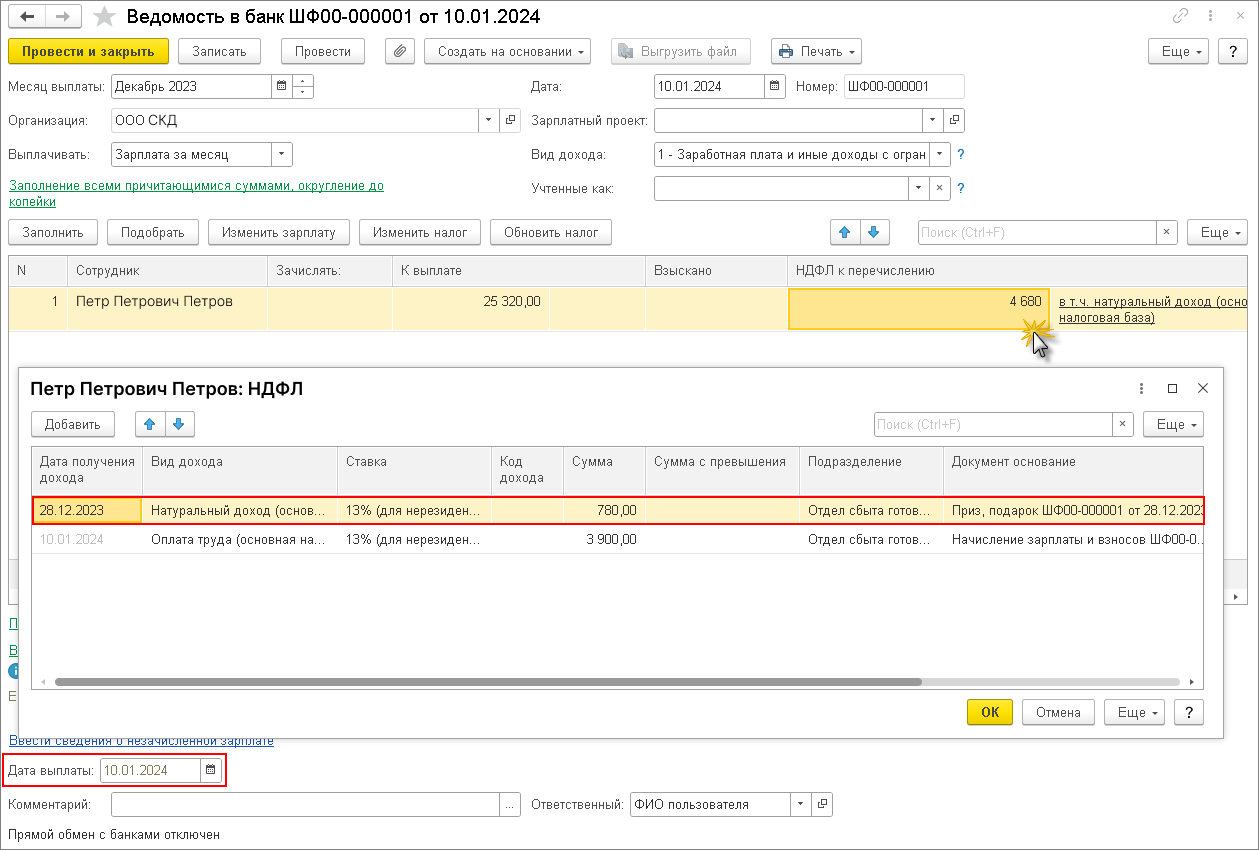

При получении сотрудником дохода в натуральной форме организация удерживает НДФЛ за счет любых доходов, выплаченных ему в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплаты (п. 4 ст. 226 НК РФ). В нашем примере налог удержан с ближайшей денежной выплаты сотруднику – зарплаты за вторую половину декабря (рис. 3). Заработная плата выплачена 10.01.2024. Доходы в натуральной форме, вычеты и исчисленный налог учитываются для целей НДФЛ на дату их фактической выдачи. При этом не имеет значения, когда был удержан НДФЛ с натурального дохода. В ведомости на выплату (расшифровка НДФЛ) указано, что дата получения дохода – 28.12.2023, день выдачи подарка сотруднику, а не дата удержания налога.

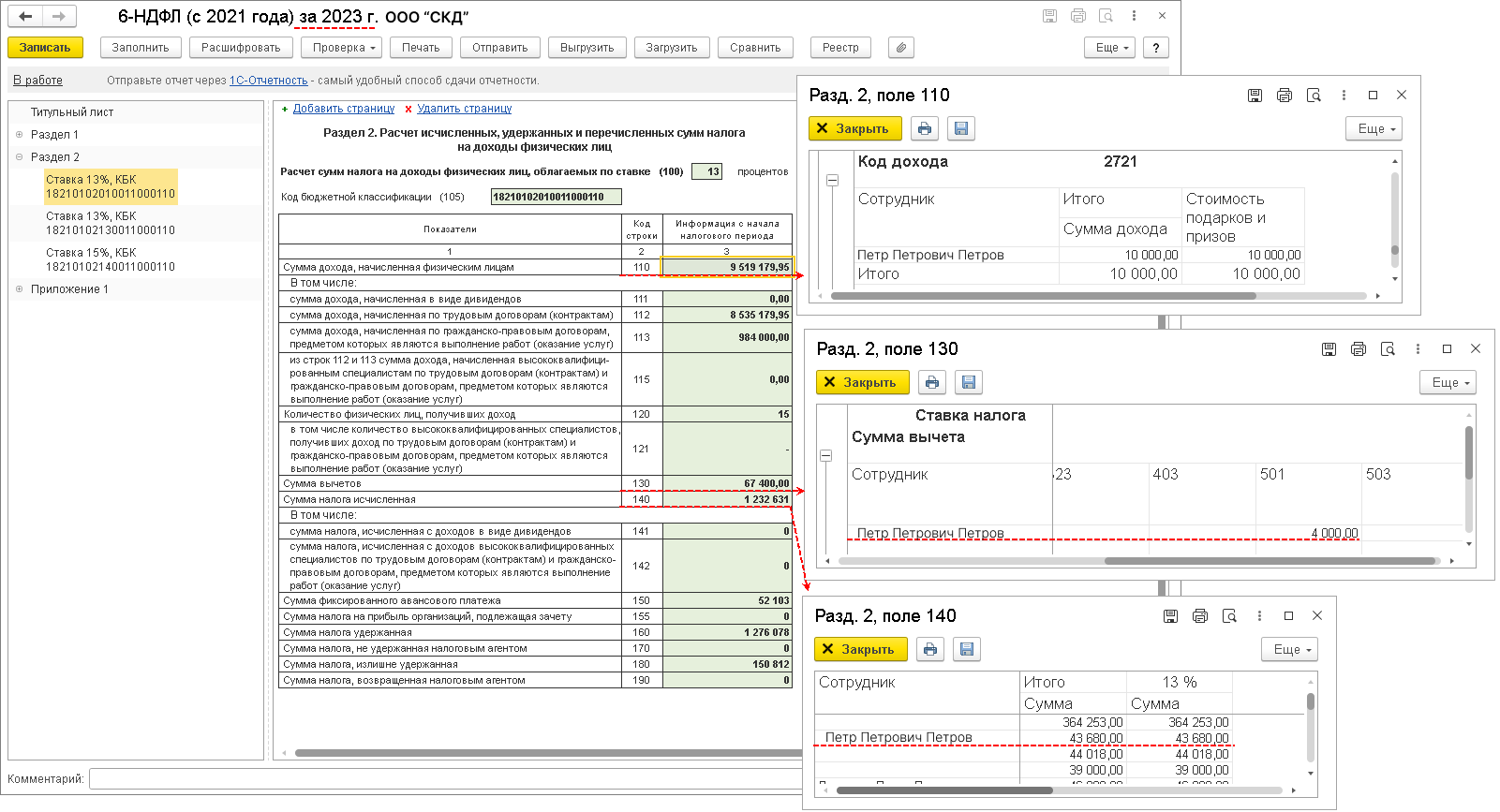

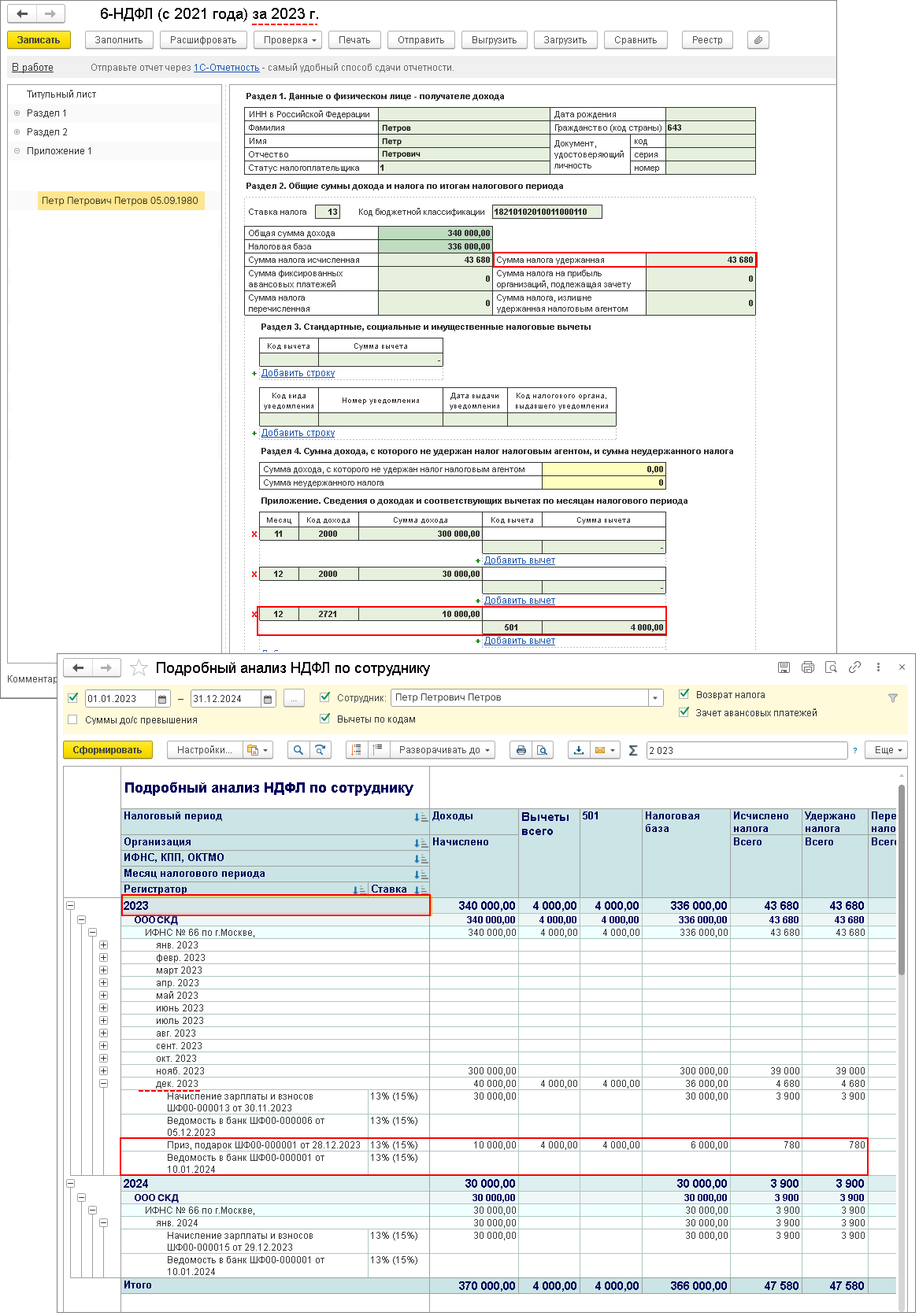

Поэтому даже если зарплату за декабрь выплатили в январе 2024 года, с которой был удержан налог, натуральный доход и исчисленный налог с него будут отражены в расчете по форме 6-НДФЛ за 2023 год, а не за 1-й квартал 2024 года (рис. 4).

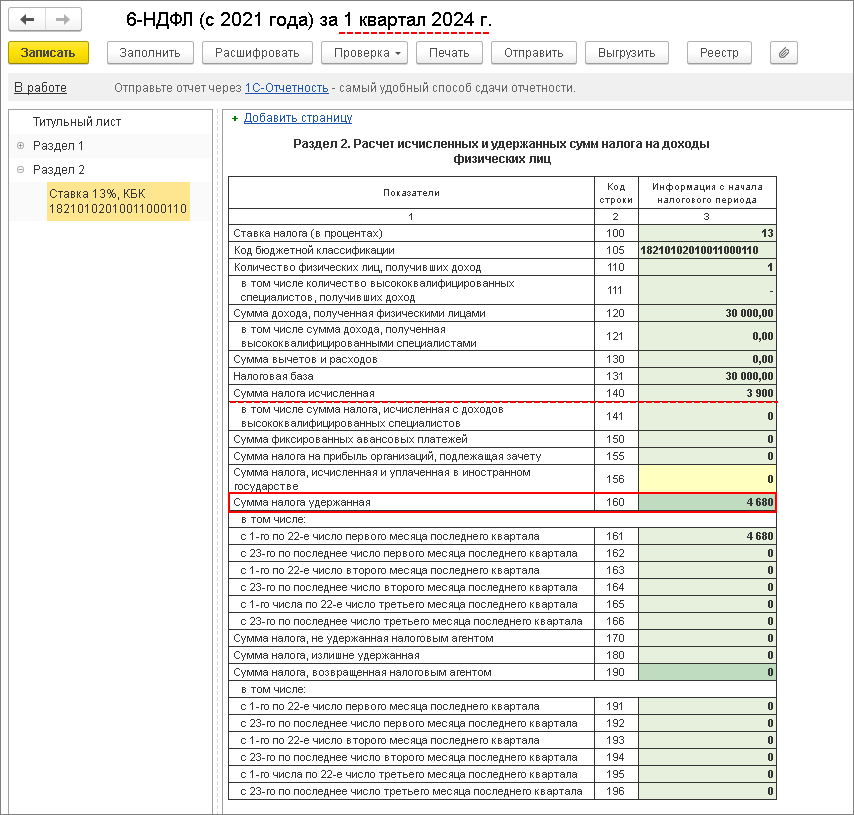

Сумма удержанного налога с натурального дохода в январе 2024 года будет отражена в расчете по форме 6-НДФЛ за 1-й квартал 2024 года, т. к. удержана в этом отчетном периоде (рис. 5). Если бы налог удержали в декабре, то он был бы отражен в расчете форме 6-НДФЛ за 2023 год.

Удержанный налог с натурального дохода в январе будет отражен в приложении № 1 к расчету по форме 6-НДФЛ за 2023 год, как и исчисленный (рис. 6).

Если вы планируете купить программы 1С или у вас возникнут вопросы при расчете подарка по форме 6-НДФЛ специалисты СКД всегда готовы помочь! Консультация доступна по телефону +7 (977) 800 77 88 или в вашем офисе в г.Долгопрудном или в г.Москве.

Подробнее о формировании и представлении расчета по форме 6-НДФЛ в налоговый орган в программе “1С:ЗУП 8” (редакция 3) можно ознакомиться на сайте its.1c.ru